- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Nhận diện đối thủ trên đường Nam tiến của “vua thép” Trần Đình Long

Nguyên Phương

Thứ hai, ngày 16/09/2019 15:58 PM (GMT+7)

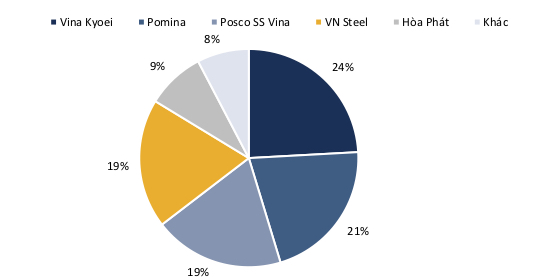

Hòa Phát của “vua thép” Trần Đình Long hiện chỉ chiếm 9% thị phần tiêu thụ khu vực phía Nam. Trong kế hoạch Nam tiến, một trong những đối thủ cạnh tranh chính của Hoà Phát sẽ là Vina Kyoei, doanh nghiệp nắm 24% thị phần tiêu thụ thép phía Nam và mới nắm quyền chi phối tại thép Việt Ý.

Bình luận

0

Ông Trần Đình Long, Chủ tịch HĐQT Công ty CP Tập đoàn Hoà Phát.

Chân dung đối thủ của “vua thép” Trần Đình Long tại thị trường phía Nam

Thị trường sản xuất thép Việt Nam hiện tồn tại khá nhiều rào cản ra nhập do quy định, tiêu chuẩn cao đối với các tiêu chí môi trường của Chính phủ. Thêm vào đó, việc phải đầu tư tài sản cố định ban đầu với giá trị rất lớn cũng tạo ra một rào cản tự nhiên, khiến các doanh nghiệp có tiềm lực tài chính yếu khó lòng tham gia cuộc chơi. Còn các nhà sản xuất thép nhỏ cũng dần mất đi thị phần của mình.

Theo số liệu từ Hiệp hội Thép Việt Nam (VSA), sau 7 tháng đầu năm 2019, Tập đoàn Hòa Phát (HPG) đang đứng đầu thị trường về thị phần tiêu thụ thép xây dựng với 25,2%. Đứng thứ hai là VNSteel với 15,9%, Vinakyoei và Pomina với lần lượt giữ 8,7% và 8,2% thị phần tiêu thụ trên thị trường.

Vina Kyoei đứng đầu về thị phần tiêu thụ thép xây dựng khu vực phía Nam.

Trong số các doanh nghiệp ngành thép tại Việt Nam, Công ty CP Tập đoàn Hòa Phát của “vua thép” Trần Đình Long nằm trong số ít doanh nghiệp có lợi thế về chi phí sản xuất, thấp hơn nhiều so với đa phần các nhà sản xuất thép trong nước khác.

Dù được coi là “vua thép”, song thực tế Hòa Phát của ông Trần Đình Long mới chỉ tập trung tiêu thụ thép xây dựng tại thị trường miền Bắc, khi doanh thu tại thị trường miền Bắc chiếm gần 70% doanh thu thép của doanh nghiệp, chiếm thị phần 34% tại đây.

|

Tháng 8/2019, thép xây dựng Hòa Phát đạt mức sản lượng 193.000 tấn, tăng 7,6% so với cùng kỳ năm trước. Với kết quả này, thị phần thép Hòa Phát tiếp tục duy trì vị thế dẫn đầu với khoảng trên 25%. Trong mức sản lượng trên, thị trường miền Trung, miền Nam đóng góp 68.800 tấn. Sản lượng xuất khẩu trong tháng 8/2019 đạt gần 18.000 tấn, tăng gần 2 lần so với tháng 8/2018 và đạt kim ngạch 9,4 triệu USD. Tại thị trường trong nước, sản lượng bán hàng tại khu vực miền Nam những tháng gần đây ngày càng tăng trưởng mạnh hơn. 8 tháng vừa qua, thị trường này đã tiêu thụ 252.883 tấn, tăng 2,15 lần so với 8 tháng đầu năm 2018. |

Tại thị trường tiêu thụ thép xây dựng phía Nam, năm 2018, thép Hòa Phát chỉ chiếm thị phần khoảng 9%. Các nhà sản xuất thép có thị phần đứng đầu bao gồm Vina Kyoei với thị phần 24%. Tiếp đến, Pomina đứng thứ hai với 21% thị phần. Còn Posco SS Vina, VN Steel đều chiếm thị phần khoảng 19%.

Trong ĐHĐCĐ thường niên 2019, ban lãnh đạo Hòa Phát từng chia sẻ kế hoạch mở rộng thị trường miền Nam với giá thép rẻ nhất thị trường. Làm ra bao nhiêu phấn đấu bán hết bấy nhiêu.

Tới Hội nghị khách hàng Thép xây dựng Hòa Phát 2019 diễn ra ở TP.HCM sau đó, quyết tâm của ông Trần Đình Long và các cộng sự tiếp tục được khẳng định với 2 thông điệp là Hòa Phát sẽ tiến mạnh mẽ vào thị trường phía Nam từ năm nay và cam kết sẽ đồng hành cùng với các nhà phân phối, đại lý và khách hàng. Hòa Phát cam kết với khách hàng luôn có sẵn hàng để bán, đảm bảo thời gian giao hàng, chủng loại.

Một trong số các động thái chứng minh là Hòa Phát đã đầu tư 500 tỷ đồng để mua cảng Đồng Nai, nhằm đưa thép xây dựng vào phía Nam, đầu tư một cảng ở cần thơ để cho miền Tây và Campuchia.

Song một trong những tiền đề để Hoà Phát có thể gia tăng thị phần thép tiêu thụ tại khu vực phía Nam và hoàn thành những mục tiêu kinh doanh dài hạn của mình chính là Khu liên hợp Gang thép Hoà Phát-Dung Quất.

Theo Công ty Chứng khoán KB Việt Nam (KBSV Research), dù giá thép của Hòa Phát luôn thấp hơn hầu hết các nhà sản xuất thép khác, tuy nhiên, do khoảng cách vận chuyển từ Bắc vào Nam quá xa và tốn kém nên việc tiêu thụ thép gặp nhiều khó khăn. Phản ánh của một số nhà phân phối thép phía Nam cho thấy, nguồn cung thép Hòa Phát nhiều khi bị gián đoạn, họ không có hàng để tiêu thụ.

Song khi đại dự án Dung Quất này hoàn thành, Hòa Phát sẽ có nhiều lợi thế trong mở rộng thị trường. Theo KBSV, vị trí địa lí của nhà máy rất thuận lợi khi nằm ở ven biển miền Trung và có cảng nước sâu cho phép tàu 200.000 tấn có thể cập bến. Đặc điểm này giúp Hòa Phát dễ dàng vận chuyển thép đến các thị trường tiêu thụ ở cả miền Bắc, miền Nam và xuất khẩu.

Cùng với đó, chi phí vận chuyển cũng được tiết giảm ở khâu nhập khẩu các nguyên liệu đầu vào như quặng sắt, than mỡ luyện cốc.

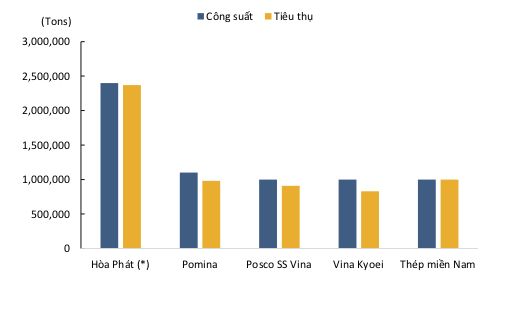

Hoà Phát sở hữu công suất và sản phản lượng tiêu thụ thép vượt trội so với Vina Kyoei.

Về phía các đối thủ cạnh tranh của Hoà Phát, sau khi nắm giữ thị phần lớn nhất ở thị trường miền Nam, Kyoei tiến ra thị trường miền Bắc thông qua việc thành lập Công ty TNHH Thép Kyoei Việt Nam (KSVC)

Ngày 10/5/2018, Tập đoàn Thép Kyoei đã gia tăng vị thế và thị phần ở thị trường miền Bắc thông qua việc mua cổ phần chi phối Thép Việt Ý từ việc mua lại cổ phần trong công ty này từ Công ty Thái Hưng.

Với việc mua lại Thép Việt Ý, Kyoei đã tăng thêm 4% thị phần tiêu thụ phôi và thép toàn quốc, qua đó vươn lên đứng thứ hai về thị phần tiêu thụ trên toàn quốc, chỉ sau Tập đoàn Hòa Phát của ông Trần Đình Long.

Bài toán gang thép Hoà Phát-Dung Quất và giấc mơ của ông Trần Đình Long

Khoảng thời gian đã qua của năm 2019 được đánh giá là khá khó khăn đối với các doanh nghiệp thép Việt Nam như Hoà Phát, SMC, thép Việt Ý.

Theo đó, ngành thép tiếp tục phải đối mặt với điều kiện kinh doanh không thuận lợi khi tăng trưởng giá trị xây dựng giảm 7,9%, gây ảnh hưởng lên nhu cầu thép xây dựng. Cùng với đó, giá quặng sắt đã tăng trưởng tới 91% so với cùng kỳ 7 tháng đầu năm 2018 do sự cố tại mỏ quặng ở Brazil. Giá quặng trung bình 66 USD/tấn trong năm 2018 đã tăng mạnh lên mức 125 USD/tấn trong tháng 7/2019, mức cao nhất trong vòng 5 năm qua.

Thậm chí, một doanh nghiệp dẫn đầu thị trường về thị phần tiêu thụ thép xây dựng và có lợi thế về chi phí sản xuất như Công ty CP Tập đoàn Hoà Phát cũng chịu áp lực lớn về biên lợi nhuận như chính thừa nhận của Chủ tịch Trần Đình Long: “Kết quả của Hoà Phát được cho là khả quan trong bối cảnh giá quặng thép tăng gấp đôi, giá điện tăng trong khi thị trường bất động sản trầm lắng. Nhiều doanh nghiệp ngành thép trước đó báo lợi nhuận giảm như SMC giảm 47% hoặc lỗ như thép Việt Ý báo lỗ 32 tỷ”.

Theo chia sẻ của ông Trần Đình Long với các nhà đầu tư, 6 tháng cuối năm 2019, tình hình có thể sẽ khó khăn khi các thủ tục dự án bất động sản bị chậm lại, số lượng dự án triển khai thấp.

Về phía các công ty chứng khoán, đã có những dự báo, Hòa Phát có thể tiếp tục chịu tác động của giá quặng sắt tăng cao khiến biên gộp dự báo giảm về 20% trong khi biên lợi nhuận ròng có thể chạm mức đáy do chi phí lãi vay cao hơn.

Một góc khu liên hợp gang thép Hoà Phát-Dung Quất.

Một nỗi lo khác với ông Trần Đình Long và các cộng sự chính là dự án Khu liên hợp gang thép Hoà Phát-Dung Quất.

Với quy mô vốn đầu tư lên tới gần 3 tỷ USD, khối lượng công việc dự án rất lớn, như chính Chủ tịch Trần Đình Long đã chia sẻ: “Có rất nhiều công việc chúng tôi chưa bao giờ làm như cảng biển, hệ thống giao thông trong dự án”.

Hiện tại, Khu liên hợp gang thép Hoà Phát-Dung Quất đã bị chậm tiến độ so với kế hoạch ban đầu (hoàn thành giai đoạn 1 vào tháng 2/2019 và giai đoạn 2 vào tháng 10/2019). Ngoài ra, dự án cũng bị tăng vốn so với kế hoạch ban đầu do Hòa Phát muốn đầu tư nhiều hơn cho hệ thống môi trường, hệ thống cảng biển của dự án.

Việc dự án Dung Quất Hòa Phát chậm tiến độ sẽ ảnh hưởng đến dòng tiền của doanh nghiệp rất nhiều do Hòa Phát vẫn phải trả nợ gốc và lãi vay trong khi dòng tiền thu về từ hoạt động kinh doanh bị chậm trễ. Ngoài ra, khi thời gian chậm trễ kéo dài thì chi phí lãi vay sẽ được hạch toán vốn hóa vào khoản mục tài sản cố định và làm tăng chi phí khấu hao khi tài sản cố định được hoàn thiện.

Một rủi ro khác nữa là dù đội ngũ ban lãnh đạo của Hòa Phát đã có kinh nghiệm lâu năm trong việc vận hành Khu liên hợp Gang thép Hải Dương, tuy nhiên, dự án Dung Quất Hòa Phát với công suất 4 triệu tấn thép/năm sẽ có sự khác biệt lớn.

Cùng với đó, Khu liên hợp gang thép Dung Quất Hòa Phát sẽ phải tuyển mới gần 10.000 công nhân viên. Để toàn bộ 10.000 công nhân viên này thành thạo trong công việc và phối hợp nhịp nhàng với nhau cũng là một thách thức không nhỏ đối với đội ngũ lãnh đạo của Hòa Phát.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.