- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

"Sốc": Nợ có khả năng mất vốn nhiều ngân hàng tăng trên 120%, lộ diện nhà băng tỷ lệ nợ xấu 11%

Huyền Anh

Thứ sáu, ngày 29/07/2022 17:10 PM (GMT+7)

Thống kê của Dân Việt cho thấy, bức tranh nợ xấu tại các ngân hàng đang ngày càng "xấu" khi nợ có khả năng mất vốn tại ít nhất 3 ngân hàng thương mại tăng trên 120%. Đến cuối tháng 6, có nhà băng có tỷ lệ nợ xấu lên đến gần 11%.

Bình luận

0

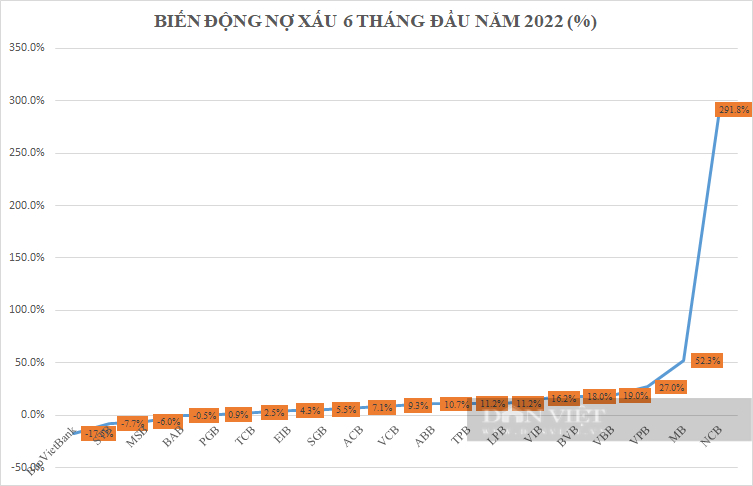

Thống kê tại 19 ngân hàng đã công bố báo cáo tài chính nửa đầu năm nay cho thấy, tổng nợ xấu của nhóm ngân hàng được Dân Việt thống kê đạt trên 69.800 tỷ đồng, tăng tới 20,5% so với đầu năm.

Trong số 19 ngân hàng, có 4 ngân hàng có nợ xấu giảm với mức giảm từ 0,5% - 17,5%, còn lại 15 ngân hàng có số nợ xấu tăng từ 0,9% đến 290%.

Tổng hợp báo cáo tài chính quý II của các ngân hàng. (Ảnh: LT)

Trong nhóm ngân hàng có nợ xấu giảm gồm Sacombank, BaoVietBank; MSB, Ngân hàng Bắc Á. Trong đó, Ngân hàng Bắc Á (BAB) có tốc độ giảm khiêm tốn chỉ 0,5%, đưa nợ xấu từ 655 tỷ đồng (đầu năm) xuống còn 652 tỷ đồng tại ngày 30/6/2022. Tiếp theo là MSB (giảm 106 tỷ đồng); Sacombank (giảm 238 tỷ đồng).

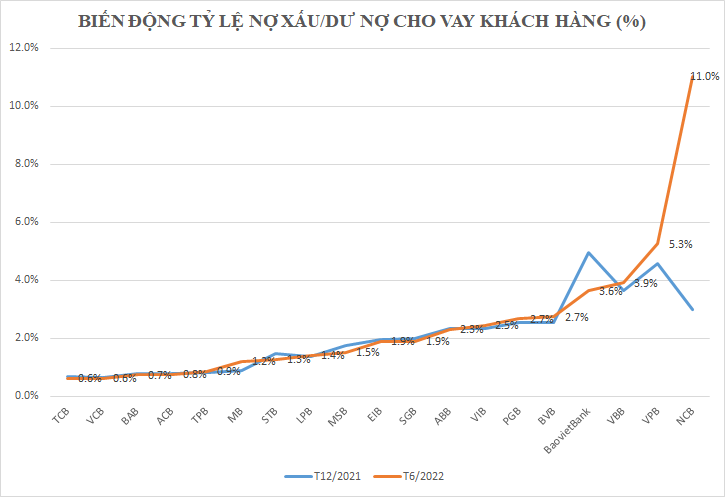

Nợ xấu tại Ngân hàng Bảo Việt giảm 17,5% - mức giảm mạnh nhất trong nhóm này, tuy nhiên nếu xét về giá trị tuyệt đối, số nợ xấu giảm cũng chỉ ở mức 218 tỷ đồng. Nhờ đó, tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng của Ngân hàng Bảo Việt cũng giảm 1,3% so với đầu năm - mức giảm mạnh nhất trong số các ngân hàng được thống kê. Tuy nhiên, dù có giảm mạnh, tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng của nhà băng này vẫn trên mức 3%, cụ thể là 3,6%.

Tổng hợp báo cáo tài chính quý II của các ngân hàng. (Ảnh: LT)

Ngược lại, trong nhóm có nợ xấu tăng, PGBank ghi nhận mức tăng chậm nhất (0,9%), đưa nợ xấu từ 694 tỷ đồng lên 701 tỷ đồng.

Nợ xấu tại Techcombank cũng tăng 2,5%, tuy nhiên tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng của techcombank lại sụt giảm nhẹ 0,1%, xuống chỉ còn 0,6%.

Tương tự, tại Eximbank tổng nợ xấu đã tăng 97 tỷ đồng so với đầu năm, tương ứng mức tăng 4,3%. Tuy nhiên, do tăng trưởng dư nợ cho vay khách hàng tốt, tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng của Eximbank giảm chỉ còn 1,88%, trong khi đầu năm tỷ lệ này là 1,96%.

Các ngân hàng có nợ xấu và tỷ lệ nợ xấu/cho vay khách hàng tăng trong nửa đầu năm nay còn có SaigonBank (nợ xấu tăng 5,5%); ACB (nợ xấu tăng 7,1%); Vietcombank (nợ xấu tăng 9,3%), ABBank (nợ xấu tăng 10,7%); LienVietpostBank và TPBank (nợ xấu tăng 11,2%); Ngân hàng Bản Việt (nợ xấu tăng 18%); VietBank (tăng 19%), VPBank (tăng 27%), MBBank (nợ xấu tăng 52,3%).

Cá biệt, NCB nợ xấu tăng 291%, đưa tỷ lệ nợ xấu từ 3% lên 11% vào cuối tháng 6/2022 - dẫn đầu hệ thống.

Đến cuối quý II/2022, VietcomBank và Techcombank vẫn là 2 ngân hàng duy trì tỷ lệ nợ xấu/cho vay khách hàng "đẹp" nhất chỉ 0,6%.

Nợ xấu ngày càng "xấu", tỷ lệ nợ có khả năng mất vốn cao

Việc nợ xấu tăng là điều đã được nhiều chuyên gia và các tổ chức phân tích dự báo trước đó. Vì vậy, điều này cũng không quá "bất ngờ" với thị trường.

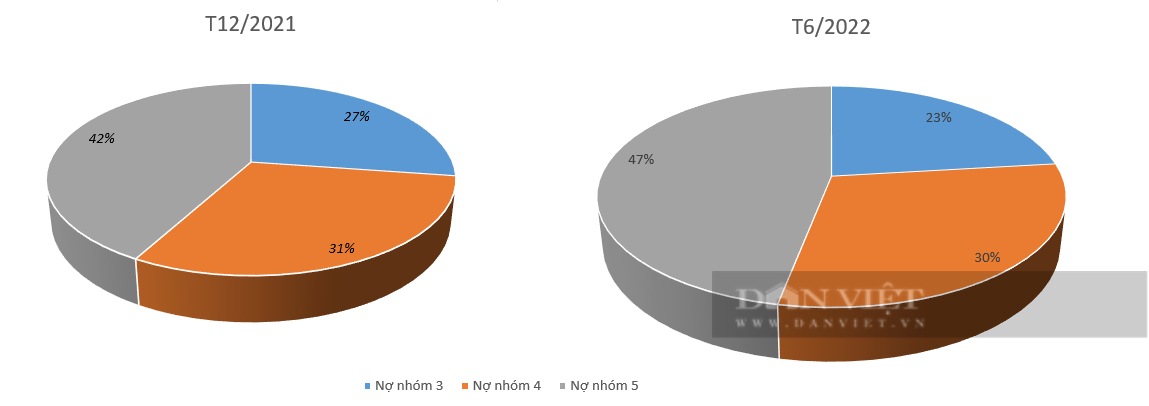

Tuy nhiên, điều đáng nói, trong cơ cấu nợ xấu nợ có khả năng mất vốn ngày càng "phình" to hay nói cách khác nợ xấu ngày càng "xấu".

Theo thống kê của Dân Việt tại 19 ngân hàng, nợ có khả năng mất vốn (nợ nhóm 5) tăng xấp xỉ 35% so với đầu năm, từ 24.353 tỷ đồng lên 32.781 tỷ đồng. Tỷ trọng nợ có khả năng mất vốn trong tổng nợ xấu cũng tăng từ 42% lên 47% vào cuối tháng 6/2022.

Cơ cấu nợ có khả năng mất vốn (nợ nhóm 5) trong tổng nợ xấu. (Ảnh: LT)

Tương tự, nợ nghi ngờ có khả năng mất vốn (nhóm 4) cũng tăng tới 17,5% và nợ nhóm 3 (nợ dưới tiêu chuẩn) chỉ tăng nhẹ 2%. Nợ nhóm 3 cũng là nhóm nợ có tỷ trọng thấp nhất trong tổng nợ xấu (23%).

Trong đó, nợ có khả năng mất vốn tăng mạnh nhất là VPBank với 2.900 tỷ đồng, tuy nhiên nếu tính theo giá trị tương đối, NCB và MB cũng đang có tốc độ tăng của nợ nhóm 5 cao trên 130%.

3 ngân hàng có giá trị nợ có khả năng mất vốn cao nhất hiện gồm Vietcombank, Sacombank và VPBank, từ 4.242 tỷ đồng - 4.971 tỷ đồng.

Trong báo cáo vừa công bố của Vietnam Report, nhiều chuyên gia tham gia khảo sát nhận định, nợ xấu đang có xu hướng tăng khá mạnh. Sức ảnh hưởng của đại dịch lên bảng cân đối kế toán của nhà băng được dự báo sẽ còn tiếp tục kéo dài khi doanh nghiệp chưa thể phục hồi và những khoản nợ sau khi được tạo điều kiện cơ cấu lại đang xếp ở nợ nhóm 1 và 2 nhưng vẫn không thể cải thiện sẽ buộc hệ thống phải chính thức ghi nhận là nợ xấu, đặc biệt là sau khi Thông tư 14 hết hiệu lực vào ngày 30/6/2022 vừa qua.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.