- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Trái phiếu địa ốc chào lãi cao vẫn 'ế': DN của ông Nguyễn Xuân Đông bị điểm tên

Huyền Anh

Thứ năm, ngày 05/09/2019 09:00 AM (GMT+7)

Lãi suất trung bình trên 10%, thậm chí nhiều đợt phát hành tới 12-13%, song trái phiếu bất động sản vẫn có tỷ lệ chào bán thất bại cao nhất trong các lĩnh vực phát hành. Theo tính toán của SSI, có tới hơn 10 nghìn trái phiếu của các doanh nghiệp bất động sản “ế” trong 8 tháng đầu năm, riêng An Quý Hưng của ông Nguyễn Xuân Đông chiếm quá nửa với 5.300 tỷ

Bình luận

0

Hình minh họa

Báo cáo của Công ty chứng khoán SSI cho biết, bất động sản là lĩnh vực đứng thứ hai về khối lượng phát hành trái phiếu doanh nghiệp trong 8 tháng đầu năm với 36.946 tỷ đồng, tương đương gần một phần ba tổng thị trường (31,5%) và chỉ sau các ngân hàng (47,9%). Tuy nhiên, tỷ lệ chào bán thành công của trái phiếu lĩnh vực bất động sản lại ở mức thấp nhất theo thống kê này.

Cụ thể, 8 tháng đầu năm có 44/108 doanh nghiệp bất động sản chào bán trái phiếu qua 139 đợt với tổng khối lượng 47.800 tỷ, nhưng chỉ có hơn 77,3% thành công. Đây là mức thấp nhất trong các nhóm.

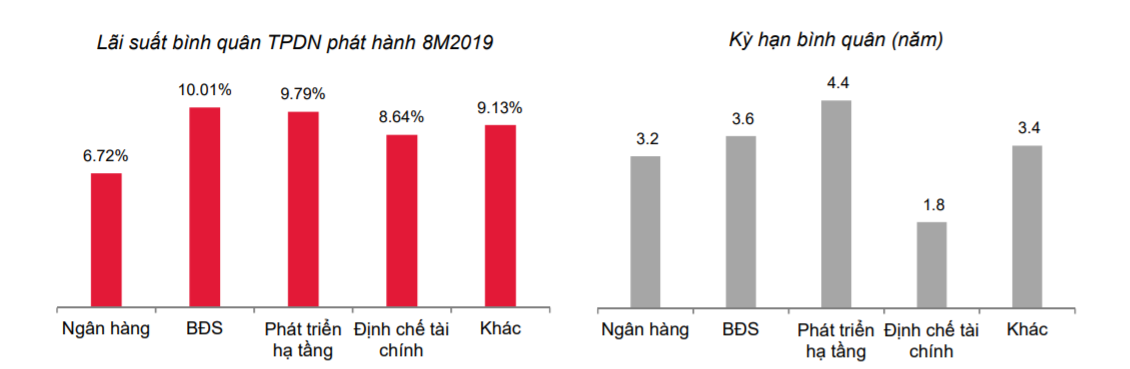

Khác với nhóm ngân hàng, những đợt phát hành trái phiếu của doanh nghiệp bất động sản thường có lãi suất cao hơn hẳn. Lãi suất bình quân trái phiếu bất động sản trong 8 tháng đầu năm đạt 10,01%. Chỉ có bốn doanh nghiệp huy động vốn với lãi suất dưới 8% và nếu loại trừ các đợt này, lãi suất phát hành bình quân tăng lên 10,3% năm. Trong khi đó, nhóm dẫn đầu về tỷ lệ phát hành thành công là ngân hàng có mức lãi suất trung bình chỉ 6,72% năm.

Theo SSI, bất động sản là lĩnh vực kinh doanh yêu cầu vốn lớn và tiềm ẩn nhiều rủi ro. Bản thân các NHTM cũng phải áp hệ số rủi ro 50% với cho vay đảm bảo bằng nhà ở, quyền sử dụng đất; 200% với cho vay đầu tư, kinh doanh BĐS (theo thông tư 36) và hệ số này còn tăng lên cao hơn nữa trong dự thảo thông tư thay thế. Rủi ro cao hơn nên lãi suất trái phiếu BĐS thuộc nhóm cao nhất cũng là điều dễ hiểu.

Cũng theo thống kê của tổ chức này, trong 8 tháng đầu năm có lượng trái phiếu của doanh nghiệp bất động sản “ế” là 10.858 tỷ đồng. Trong đó, riêng An Quý Hưng của ông Nguyễn Xuân Đông chiếm 1 nửa với 5.300 tỷ đồng do TCBS tư vấn phát hành.

Không chỉ lãi suất chào bán lên tới 12%/năm, mà tài sản đảm bảo cho các đợt phát hành của An Quý Hưng là 255 triệu cổ phiếu Vinaconex, tương đương toàn bộ 58% cổ phần Vinaconex mà An Quý Hưng đang nắm giữ sau khi thâu tóm công ty này vào cuối năm ngoái song vẫn bất thành. Lãi suất cao giúp tăng tính hấp dẫn, nhưng không có nghĩa nó là “tấm bùa” giúp các đợt chào bán chắc chắn sẽ thành công.

Tuy nhiên, ở thời điểm phát hành, 5.300 tỷ đồng trái phiếu này không nhận được sự quan tâm của nhà đầu tư. Với lý do thông tin và mục đích huy động vốn không rõ ràng. Nhiều ý kiến cho rằng, đợt huy động vốn trái phiếu trên được cho là liên quan đến thương vụ thâu tóm Vinaconex diễn ra từ cuối năm 2018.

Một trường hợp khác, Sunrise Real Estate, một thành viên của Bitexco (820 tỷ đồng) do VPBS tư vấn phát hành cũng bất thành vì không có trái phiếu nào được mua.

Thống kê của SSI cho biết, trong tổng số 36.876 tỷ đồng trái phiếu bất động sản được phát hành thành công, hơn 20% được mua bởi các ngân hàng thương mại, gần 9% được mua bởi các công ty chứng khoán. Trong khi đó, hơn 60% kết quả chào bán chỉ có thông tin chung chung là do nhà đầu tư trong nước mua.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.