- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Sáp nhập với HDBank, cổ đông PGBank được lợi gì?

Quốc Hải

Thứ sáu, ngày 04/05/2018 14:22 PM (GMT+7)

Một kịch bản sáp nhập DaiABank hồi năm 2013 dường như đang được HDBank tái hiện với PGBank. Tuy nhiên, liệu “mối tình sét đánh” này có suôn sẻ với HDBank như với thời DaiABank?

Bình luận

0

Giao dịch tại HDBank (Ảnh: IT)

Kế hoạch sáp nhập với PGBank được HDBank “lên kế hoạch” chóng vánh chỉ trong vòng 4 tháng. Nếu được cơ quan quản lý chấp thuận, việc hoán đổi cổ phiếu và bàn giao sẽ được đẩy nhanh và chỉ đến hết tháng 8.2018, thương hiệu PGBank sẽ chính thức biến mất trên thị trường.

Có “môn đăng hộ đối”?

Còn nhớ, trước mùa đại hội cổ đông các ngân hàng 2018, người ta vẫn đồn đoán về khả năng PGBank sẽ “kết duyên” cùng MBBank sau khi mối duyên cùng VietinBank bất thành. Thậm chí, lãnh đạo MBBank cũng từng lấp lửng, ngân hàng hiện đang có những tính toán đẩy mạnh M&A trong thời gian tới và không loại trừ PGBank. Thế nên, kế hoạch sáp nhập với PGBank được HDBank đưa ra trình xin ý kiến cổ đông thông qua giữa Đại hội đồng cổ đông 2018 khiến nhiều người bất ngờ: Hai bên “dạm ngõ” khi nào?

Không bất ngờ sao được khi kế hoạch sáp nhập với PGBank được HĐQT HDBank đưa ra giữa đại hội là tờ trình bổ sung, sau khi đại hội đã diễn ra hơn 1 nửa thời gian. Càng bất ngờ hơn, theo đề án công bố, việc sáp nhập sẽ được HDBank và PGBank triển khai ngay trong tháng 4. Đến tháng 7, sẽ tiến hành hoán đổi cổ phiếu với tỉ lệ 1: 0,621 và tháng 8 sẽ hoàn tất việc sáp nhập.

Nhìn vào tỷ lệ hoán đổi này, có vẻ như PGBank không được HDBank đánh giá cao so với cuộc “hôn nhân” với DaiABank cách nay gần 5 năm. Khi đó, tỷ lệ hoán đổi giữa HDBank và DaiABank là 1:1, chưa kể HDBank đã khá “đầu tư kỹ lưỡng” cho cuộc “hôn nhân” ấy chứ không phải chóng vánh như với PGBank.

Cụ thể, với DaiABank, thời điểm cuối năm 2012 khi bầu Kiên bị bắt (ông Nguyễn Đức Kiên) thì số cổ phần do ông này nắm giữ ở DaiABank cũng được bán lại. Khi đó, một số cổ đông lớn của HDBank đã nhanh tay mua vào và đã nắm khoảng 40% cổ phần DaiABank. Đây chỉ là một trong những nguyên nhân ảnh hưởng đến quyết định sáp nhập DaiABank vào HDBank và tỷ lệ hoán đổi ngang bằng 1:1.

Ngoài ra, một nguyên nhân khác nữa phải tính đến là dù DaiABank khi đó có quy mô nhỏ hơn HDBank nhưng DaiABank lại đáp ứng yêu cầu an toàn tài chính của Ngân hàng Nhà nước, tăng vốn điều lệ lên 3.000 tỷ đồng năm 2010 trong khi HDBank mãi năm 2011 mới đáp ứng yêu cầu này. Hơn nữa, nếu xét về cơ cấu tài chính và hiệu quả hoạt động của hai ngân hàng này thời điểm cuối năm 2012 có nhiều điểm tương đồng. Chẳng hạn, hệ số ROE (lợi nhuận/vốn chủ sở hữu) của hai bên không quá chênh lệch khi DaiABank 5,7% và HDBank 6%. Hệ số P/E (giá/lợi nhuận mỗi cổ phần) cũng ngang nhau, tương đương 6 lần.

Nợ xấu cũng là con số đáng chú ý. Chỉ số này ở HDBank là 2,35% trên dư nợ gần 21.000 tỷ đồng, theo công bố của ngân hàng này, tương đương gần 500 tỷ đồng. Còn ở DaiABank là 5,28% trên dư nợ 7.686 tỷ đồng, tương đương khoảng 400 tỷ đồng.

|

Theo đề án sáp nhập, sẽ có 186,3 triệu cổ phiếu HDBank được phân bổ cho cổ đông PGBank và mỗi cổ phiếu HDBank sẽ nhận được thêm 0,116 cổ phiếu HDBank với mệnh giá 10.000 đồng/CP. Có khoảng 113,7 cổ phiếu HDBank được phân bổ cho cổ đông hiện hữu, kèm theo điều kiện mua lại. Ngân hàng HDBank sau sáp nhập sẽ mua lại toàn bộ số cổ phần này làm cổ phiếu quỹ với giá mua lại tối đa là 13.000 đồng/cổ phần. |

Tất nhiên, sau sáp nhập, HDBank phải gánh thêm phần nợ xấu này của DaiABank nhưng nhìn chung thì con số này không đáng kể so với lợi ích do thương vụ mang lại. Đó là: Ngân hàng HDBank sau sáp nhập sẽ lọt vào nhóm 12 ngân hàng lớn nhất Việt Nam xét về quy mô tài sản (hơn 72.000 tỷ đồng). Vốn điều lệ mới sẽ hơn 8.000 tỷ đồng trong khi mạng lưới sẽ lên tới gần 200 điểm, và địa bàn của HDBank sẽ không chỉ gói gọn ở TP.HCM mà bắt đầu vươn ra ở khu vực miền Đông Nam bộ.

Còn với “mối tình sét đánh” PGBank, mặc dù đây cũng là ngân hàng khá “sạch” nhưng theo đánh giá của giới tài chính, với số vốn điều lệ chỉ dừng ở mức 3.000 tỷ đồng sau nhiều năm, PGBank hầu như không tăng trưởng gì.

Về cơ cấu tài sản, tính đến hết năm 2017, quy mô tài sản của PGBank hiện ở mức 29.297 tỷ đồng và dư nợ tín dụng khoảng 21.421 tỷ đồng. Con số nợ xấu tuyệt đối của PGBank là hơn 690 tỷ đồng, chiếm 3,23% tổng dư nợ cho vay và vượt qua ngưỡng cho phép 3% của NHNN. Đáng chú ý, nợ nhóm 5 - nợ có khả năng mất vốn tăng tới 84% lên hơn 500 tỷ đồng và chiếm tỷ trọng khá lớn là 73% trên tổng nợ xấu tại PGBank. Trong khi đó, nợ xấu bán cho VAMC vẫn còn hơn 2.200 tỷ đồng. Trong số nợ đã bán cho VAMC, PGBank đã trích lập được 880 tỷ đồng và xử lý được khoảng 200 tỷ đồng.

Rõ ràng, PGBank có phần “kém sắc” hơn so với một DaiABank cách nay hơn 5 năm.

Cổ đông PGBank “được lợi nhiều bề”

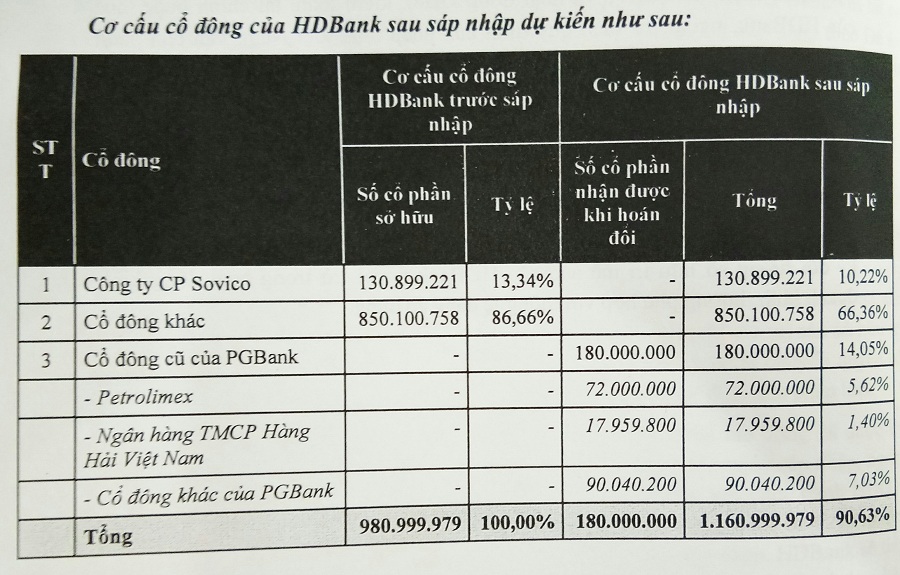

Theo dự kiến của HDBank, cơ cấu cổ đông ngân hàng sau sáp nhập gồm: Công ty CP Sovico (nắm 130,89 triệu cổ phiếu, tỷ lệ 10,22%); Cổ đông khác của HDBank trước sáp nhập (850,1 triệu cổ phiếu, tương đương 66,36%); Petrolimex (72 triệu cổ phiếu, tỷ lệ 5,62%); Ngân hàng TMCP Hàng Hải Việt Nam (17,95 triệu cổ phiếu, tỷ lệ 1,4%); Cổ đông khác của PGBank (90,04 triệu cổ phiếu, tỷ lệ 7,03%).

Với tỷ lệ hoán đổi 1 cổ phiếu PGBank thành 0,621 cổ phiếu HDBank, theo giá cổ phiếu HDB trên HoSE thời điểm hiện tại (ngày 4.5) là 42.900 đồng/CP, thì theo tỷ lệ hoán đổi trên, 1 cổ phiếu PGBank được “định giá” khoảng 26.700 đồng/CP. Trong khi đó, trên sàn OTC hiện nay, cổ phiếu PGBank vào khoảng 23.000 đồng/CP.

Như vậy, tạm tính thì mỗi cổ phiếu PGBank đang tạm lãi khoảng 3.700 đồng/CP. Với 300 triệu cổ phiếu đang lưu hành, cổ đông PGBank có thể thu được khoản lãi khoảng 1.110 tỷ đồng. Trong đó, Petrolimex hiện đang nắm giữ 40% vốn của PGBank, tương đương khoảng 120 triệu cổ phiếu PGBank và có thể kiểm khoản lãi 444 tỷ đồng từ thương vụ này.

Mặt khác, sau sáp nhập, HDBank vẫn giữ nguyên tỷ lệ cổ tức 35% trên vốn điều lệ mới, trong đó 20% chia bằng cổ phiếu. Như vậy, ngoài mức lãi như trên, cổ đông PGBank khi về một nhà với HDBank còn nhận được thêm khoản cổ tức này. Trong đó, Petrolimex dự kiến sở hữu khoảng 72 triệu cổ phiếu HDBank (chiếm 5,62% vốn cổ phần), ước tính nhận thêm 14,4 triệu cổ phiếu HDBank từ cổ tức.

Các cổ đông còn lại của PGBank (bao gồm cả Ngân hàng TMCP Hàng Hải Việt Nam) ước tính sẽ nhận thêm khoảng 21,6 triệu cổ phiếu HDBank từ cổ tức.

Tất nhiên cũng phải nói thêm về cái lợi của HDBank sau khi sáp nhập PGBank. Đó là vốn điều lệ HDBank sẽ tăng lên 12.810 tỷ đồng, xếp vị trí thứ 4 trong nhóm ngân hàng TMCP ngoài quốc dân trên sàn chứng khoán, sau Sacombank, MBBank và VPBank.

|

Nhân sự PGBank sau sáp nhập ra sao? Sau sáp nhập, HDBank sẽ không có sự thay đổi về thành viên HĐQT, Ban Kiểm soát, Ban Điều hành. Riêng với thành viên HĐQT, Ban Kiểm soát, Ban Điều hành của PGBank sẽ điều hành hoạt động của PGBank cho đến ngày sáp nhập và sẽ tự miễn nhiệm kể từ ngày sáp nhập. Sau đó, căn cứ theo kinh nghiệm, năng lực... mà HDBank sau sáp nhập sẽ bố trí công việc phù hợp. Với người lao động, sau ngày sáp nhập HDBank sẽ kế thừa tất cả các quyền và nghĩa vụ của PGBank theo các hợp đồng lao động còn hiệu lực ký giữa PGBank và người lao động trước thời điểm sáp nhập. |

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.