- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Chiến lược của "vua mía đường” Đặng Văn Thành

Quốc Hải

Thứ tư, ngày 08/05/2019 13:56 PM (GMT+7)

Việc Thành Thành Công cho tạm ngừng hoạt động sản xuất tại một loạt nhà máy đường và chuyển sang mở rộng các kênh bán hàng, cũng như tập trung mạnh vào hoạt động R&D (nghiên cứu và phát triển) được xem là chiến lược mới của “vua mía đường” Đặng Văn Thành trước sức ép từ ATIGA đã cận kề. Liệu chiến lược này có giúp giải được bài toán khó trong cuộc chiến giành thị phần khi “bão” ATIGA tràn về?

Bình luận

0

Ông Đặng Văn Thành, Chủ tịch HĐQT Tập đoàn Thành Thành Công (Ảnh: IT)

Mới đây nhất, chia sẻ về việc sẽ tạm ngừng sản xuất một số nhà máy đường (Trị An, Phan Rang và Biên Hòa Tây Ninh), ông Đặng Văn Thành, Chủ tịch Tập đoàn Thành Thành Công, tỏ ra khá bình thản: “Trong niên vụ 2019 - 2020, các nhà máy đường của TTC có quy mô dưới 5.000 tấn mía cây/ngày mà không có vùng nguyên liệu ổn định sẽ khó tồn tại được. Đây là vấn đề mang tính đào thải theo cơ chế thị trường”.

Để ứng phó với Hiệp định thương mại hàng hoá ASEAN (ATIGA) đã cận kề, “vua mía đường” Đặng Văn Thành cũng không ngại tiết lộ, chúng tôi đã nhận được chuyển giao 1 nhà máy đường khác từ nhà đầu tư Ấn Độ. Nhà máy này có công suất khoảng 6.000 tấn mía cây/ngày, có cả dây chuyền sản xuất các sản phẩm cạnh và sau đường. Đặc biệt, quanh nhà máy này có 17.000 ha nguyên liệu. Đây là bước chuẩn bị chiến lược sau khi ATIGA chính thức có hiệu lực…

Vì sao ngành mía đường Việt Nam đang lo sốt vó vì ATIGA nhưng “vua mía đường” Đặng Văn Thành lại bình thản đến vậy?

Câu trả lời đến từ các chiến lược kinh doanh mà Thành Thành Công đã triển khai thời gian qua và kết quả đạt được trong quý 3 niên độ (NĐ) 2018-2019 (từ 1.1.2019 đến 31.3.2019) đã chứng minh hướng đi của Thành Thành Công đang dần thể hiện kết quả khả quan.

Đẩy mạnh tiêu thụ cả 4 kênh phân phối

Báo cáo tài chính quý III niên độ tài chính 2018 - 2019 của Công ty CP Thành Thành Công - Biên Hòa (HoSE: SBT) của gia đình ông Đặng Văn Thành ghi nhận kết quả kinh doanh vượt trội so với 6 tháng đầu niên độ cũng như cùng kỳ năm ngoái. Cụ thể, lợi nhuận trước và sau thuế của SBT trong quý lần lượt là 287 tỷ đồng và 284 tỷ đồng, tăng 80% và 106% so với quý III niên độ trước. Còn nếu so với 6 tháng đầu niên độ, các chỉ số lợi nhuận này thậm chí đã cao gấp 6 lần và 143 lần.

Lũy kế sau 9 tháng, doanh thu thuần của SBT đạt 8.165 tỷ đồng, hoàn thành 71% kế hoạch năm và tương đương cùng kỳ năm ngoái. Lợi nhuận trước thuế và sau thuế của SBT đạt 350 tỷ đồng và 286 tỷ đồng.

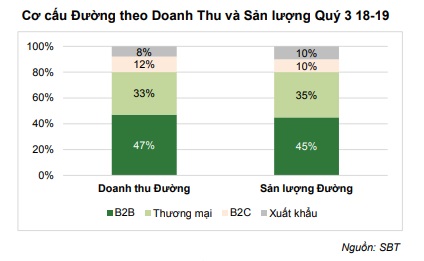

Cơ cấu đường theo doanh thu và sản lượng trong quý 3 nên độ 2018 - 2019

Theo lý giải của SBT, kết quả kinh doanh vượt trội quy quý 3 vừa qua đến từ việc SBT tận dụng hiệu quả và tối ưu hóa dây chuyền sản xuất, tích cực mở rộng mạng lưới các kênh bán hàng cũng như tập trung mạnh vào hoạt động nghiên cứu và phát triển (R&D). Trong đó, SBT đã nghiên cứu và tung ra thị trường hơn 26 sản phẩm mới nhằm đáp ứng nhu cầu đa dạng của các đối tượng khách hàng. Đặc biệt, SBT chú trọng đẩy mạnh tiêu thụ ở cả 4 kênh phân phối chủ lực trong chiến lược dài hạn của SBT, gồm: Doanh nghiệp (B2B), thương mại, tiêu dùng (B2C) và xuất khẩu.

Cụ thể, với kênh doanh nghiệp (B2B), sản lượng đường trong quý tiêu thụ cao hơn so với cùng kỳ hơn 29%, chiếm 45% trong cơ cấu sản lượng và 47% doanh thu đường. Theo đó, kênh B2B bao gồm 2 nhóm đối tượng khách hàng là công nghiệp lớn (MNC) và doanh nghiệp vừa và nhỏ (SME). Hiện SBT đang đẩy mạnh mở rộng đến nhóm khách hàng SME khi tính đến hết quý 3, sản lượng đường tiêu thụ lũy kế qua kênh SME đạt khoảng 68.000 tấn, tăng 40%.

"Tại Việt Nam, hơn 90% doanh nghiệp là vừa và nhỏ, nhưng lại đóng góp tới 45% GDP nên đây thực sự là một phân khúc cần được đặc biệt chú trọng", SBT lý giải về tiềm năng của nhóm khách hàng SME.

Cũng theo thống kê của SBT, thị trường đang có hơn 10.000 khách hàng tiềm năng thuộc phân khúc SME kinh doanh trong lĩnh vực thực phẩm nhưng hiện tại SBT mới đang chiếm giữ được khoảng 10% thị phần, mục tiêu dự kiến là tăng lên 16% thị phần ở phân khúc SME trong niên độ 2020-2021.

Đối với phân khúc MNC, công ty chiếm thị phần rất cao, khoảng 61% và dự kiến tiếp tục tăng lên 76% giai đoạn 2020-2021.

Với kênh thương mại, sản lượng đường phân phối qua kênh này cũng tăng hơn 36% trong quý vừa qua, tương đương 35% sản lượng và đóng góp 33% doanh thu ngành đường.

Riêng kênh tiêu dùng (B2C) có lượng hấp thụ tăng hơn 10%, bằng 10% sản lượng và 12% doanh thu đường. Để đẩy mạnh phục vụ cho thị trường tiêu dùng bình dân nhưng chất lượng vẫn đảm bảo dựa trên thế mạnh kênh phân phối sẵn có. Gần đây, SBT cho ra đời các sản phẩm với quy cách đóng gói 5kg và 12kg mỗi túi, bên cạnh các quy cách đóng gói trước đây 50kg, 25kg, 1kg và 500gr để đáp ứng nhu cầu đa dạng khách hàng. Hiện SBT đang sở hữu 91 nhà phân phối, 3.600 cửa hàng tiện lợi, siêu thị, chuỗi cửa hàng và hơn 60.000 cửa hàng bán lẻ. SBT cũng đang chạy thử hệ thống bán lẻ thông qua kênh thương mại điện tử.

Theo thống kê của SBT, thị phần của kênh hiện đại (MT) đang đạt mức 50% và dự kiến sẽ tăng lên 73% cho niên độ 2020-2021. Riêng kênh truyền thống (GT) chỉ đạt mức khiêm tốn 10% nhưng kỳ vọng sẽ tăng trưởng bứt phá lên 54% trong vòng 2 năm tới.

Còn với Kênh xuất khẩu thì có mức tăng trưởng sản lượng gần 4%, chiếm 10% sản lượng và 8% doanh thu đường nói chung. Trong quý này, SBT đã tăng thêm 3 thị trường mới, nâng tổng thị trường xuất khẩu đường lên 17 quốc gia bao gồm Trung Quốc, Myanmar, Kenya, Mỹ, Bulgaria, Czech, Pháp, Italy, Hàn Quốc, Singapore, Philippines, Indonesia, Campuchia, Sri Lanka, Samoa, Nauru và Tahiti.

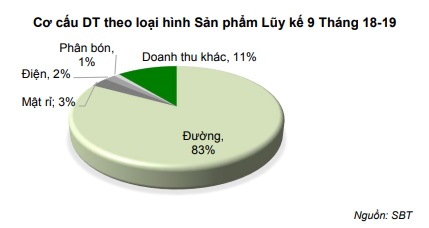

Cơ cấu doanh thu theo loại hình sản phẩm của SBT

Ngoài ra, doanh thu từ các sản phẩm cạnh đường và sau đường như mật rỉ, điện sinh khối và phân bón cũng có sự vươn lên trong quý vừa qua. Cụ thể, đường đóng góp 83% doanh thu thuần lũy kế và vẫn là mặt hàng chủ đạo; còn mật rỉ mang về 3% doanh thu thuần, vượt 121% cùng kỳ; điện chiếm 2% doanh thu, tăng 79%; phân bón giữ 1%, cao hơn 22% và doanh thu khác là 11%, không có sự thay đổi đáng kể.

Tái cấu trúc mạnh mẽ nguồn vốn

Tại thời điểm 31.3.2019, Tổng tài sản (TTS) của SBT giảm nhẹ 3% so với thời điểm đầu niên độ, đạt 17.247 tỷ đồng, một phần do Công ty đã tiếp tục thực hiện kiểm soát tốt Hàng tồn kho khi chỉ tiêu này giảm 19% và đang duy trì ở mức 3.215 tỷ đồng, chỉ chiếm khoảng 19% TTS. Vốn chủ sở hữu của SBT ghi nhận tăng gần 2% đạt 6.201 tỷ đồng chủ yếu do Công ty tăng vốn điều lệ hơn 5% sau khi hoàn thành phát hành cổ phiếu chi trả cổ tức cho cổ đông.

Nợ phải trả giảm 5%, trong đó Nợ ngắn hạn giảm gần 4% và đặc biệt Nợ vay ngắn hạn giảm 11% tương đương 834 tỷ đồng. Nợ dài hạn cũng cải thiện khi giảm 9% trong đó Nợ vay dài hạn giảm 244 tỷ đồng, tương đương hơn 9%.

Với sự cải thiện đáng kể của Hàng tồn kho, Đầu tư tài chính ngắn hạn và hiệu quả của hoạt động tái cấu trúc Nợ, các chỉ số về Khả năng thanh toán và Cơ cấu vốn của SBT đều ghi nhận sự cải thiện tích cực. Kết thúc quý 3, hệ số thanh toán hiện hành và nhanh đạt lần lượt 1,17 lần và 0,80 lần, tương đương trung bình ngành; tăng 7% và 21% so với đầu kỳ, đảm bảo tính ổn định của dòng tiền hoạt động ngắn hạn. Hệ số Nợ vay/TTS và Nợ vay/Vốn chủ sở hữu cuối tháng 3.2019 đạt 0,53 lần và 1,48 lần, giảm 9% và 12% lần lượt so với đầu niên độ.

“Tỷ lệ nợ SBT được cải thiện, nằm trong giới hạn kiểm soát rủi ro tài chính và đảm bảo hiệu quả hoạt động để đồng hành cùng chiến lược gia tăng sản lượng và mở rộng thị phần nên dù ATIGA có cận kề, SBT vẫn tự tin có thể đối mặt tốt”, đại diện SBT chia sẻ.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.