- Tinh gọn bộ máy của hệ thống chính trị - Yêu cầu bức thiết từ thực tiễn

- Điều gì đang xảy ra với CLB Sông Lam Nghệ An?

- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Nở rộ cho vay ngang hàng - P2P Lending: Tiềm ẩn rủi ro an toàn tài sản của nhà đầu tư

Vũ Khoa

Thứ hai, ngày 20/03/2023 10:58 AM (GMT+7)

Sự bùng nổ của các doanh nghiệp tự xưng hoạt động trong lĩnh vực P2P Lending trong khi pháp luật chưa có quy định, chế tài rõ ràng dẫn đến những nguy cơ đáng kể.

Bình luận

0

Chưa có quy định rõ ràng

Theo T.S Nguyễn Trí Hiếu, Chuyên gia tài chính ngân hàng, hoạt động P2P Lending (cho vay ngang hàng) được thiết kế và xây dựng trên nền tảng công nghệ số. Qua đó, hoạt động cơ bản sẽ kết nối trực tiếp người đi vay với người cho vay mà không cần qua trung gian tài chính. So sánh với nhu cầu của người dân, hình thức này có thể góp phần hỗ trợ phổ cập tài chính, mở rộng khả năng và tạo thêm kênh tiếp cận thêm các nguồn vay, nhất là đối với những người thuộc nhóm yếu thế trong xã hội.

Theo đó, có thể hiểu đơn giản rằng thông qua nền tảng kết nối website hoặc app, người cho vay và người cần vay tiền sẽ tạo những hồ sơ theo tùy nhu cầu. Đơn vị tài chính sẽ sử dụng công nghệ để thẩm định, chấm điểm hồ sơ của nhà đầu tư và người đi vay để tạo ra dòng tiền sinh lời cho nhà đầu tư.

Người vay tiền có thể yêu cầu khoản vay mà mình mong muốn, họ có thể chia nhỏ khoản vay và vay từ nhiều người khác nhau. Phía nhà đầu tư sẽ xem xét và lựa chọn đối tác cần vay thông qua hồ sơ có sẵn trên hệ thống. Nhà đầu tư cũng có thể phân bổ nguồn tiền thành nhiều khoản và cấp vốn cho nhiều người.

Đến kỳ hạn giải ngân, người vay sẽ thanh toán tiền gốc và lãi cho nhà đầu tư. Mọi thao tác thanh toán được thực hiện và xử lý ngay trên nền tảng trực tuyến tạo ra tính kết nối nhanh, tiện lợi.

Chuyên gia tài chính ngân hàng, TS Nguyễn Trí Hiếu

"Tuy nhiên, cần nhấn mạnh rằng pháp luật hiện hành tại Việt Nam chưa có quy định cụ thể về hoạt động P2P Lending dù vẫn tồn tại một số công ty đăng ký ngành nghề kinh doanh là tư vấn tài chính, môi giới tài chính. Các doanh nghiệp này tự giới thiệu là các công ty P2P Lending cung cấp dịch vụ kết nối nhà đầu tư và người đi vay. Điều này ít nhiều cũng tiềm ẩn nguy cơ về an toàn tài sản của nhà đầu tư", TS Nguyễn Trí Hiếu đặt vấn đề.

Cùng đó, một số công ty lấy danh nghĩa mô hình P2P Lending để lừa bịp, gian dối, quảng cáo sai sự thật, hứa hẹn lợi nhuận cao, lãi suất cao để lừa đảo, chiếm đoạt tiền vốn của người dân bỏ tiền đầu tư.

Rủi ro từ các túi hút tiền lẻ

Theo tìm hiểu của phóng viên Dân Việt, trên thị trường hiện nay tràn ngập những ứng dụng "hút" tiền lẻ như 3Gang, Tikop, Finhay, Infina.. có cách thức hoạt động khá tương đồng. Các kênh này đều chấp nhận số tiền gửi rất nhỏ, thậm chí vài chục ngàn đồng. Lãi suất thì luôn cao hơn lãi suất tiền gửi tại các ngân hàng. Với các mức lãi suất từ khoảng 8%; 13% hoặc lên đến 17%/năm nên dễ thu hút các nhà đầu tư.

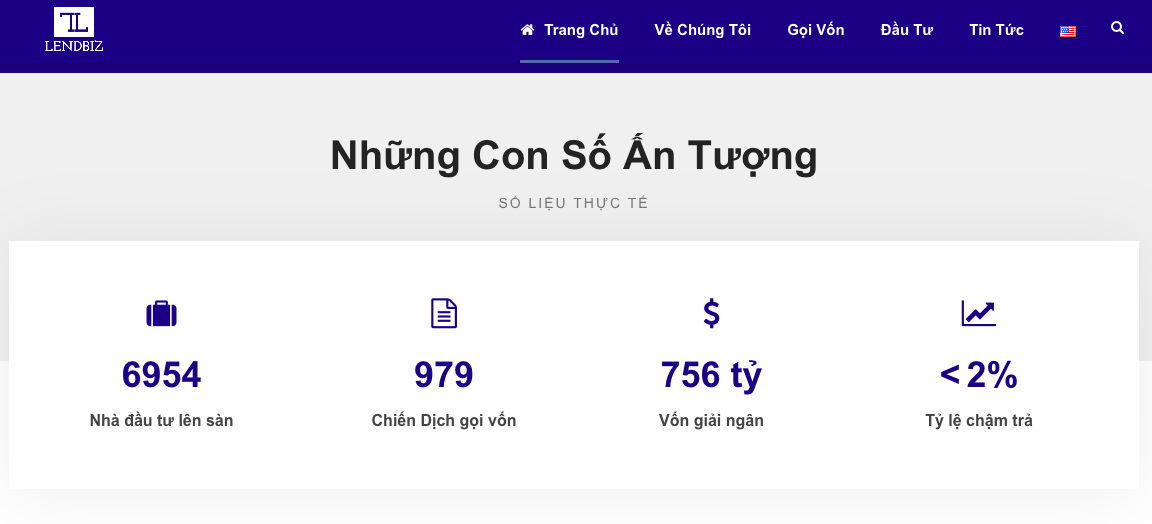

Ở mỗi kênh, số người tham gia đầu tư có khi lên đến hàng nghìn người tham gia với các mức độ chi tiền khác nhau. Đơn cử như trên website của Công ty cổ phần Lendbiz Capital – đơn vị vận hành app đầu tư 3Gang, số lượng nhà đầu tư được công bố lên đến suýt soát 7.000 người và gần 1.000 chiến dịch gọi vốn. Dù thu hút số lượng lớn nhà đầu tư, nhưng rủi ro trong hoạt động P2P Lending vẫn rất phức tạp do còn lỏng lẻo trong các quy định.

Số liệu công bố tại trang chủ của Lendbiz (Ảnh: Lendbiz.vn)

Ví dụ như app VO247, để hạn chế rủi ro, doanh nghiệp vận hành chuyển đổi từ cho vay khách hàng cá nhân sang cho vay tiểu thương. Nhưng yêu cầu của đối tượng khách này lại dài hạn hơn, trong khi các nhà đầu tư tại thời điểm đó chủ yếu chỉ có nhu cầu cho vay ngắn hạn. Chính việc xoay chuyển cơ cấu này khiến chu kỳ xoay vòng vốn mất kiểm soát và không duy trì được, VO247 mất khả năng thanh khoản.

"Ngay cả khi không có mục đích lừa đảo, ôm tiền của nhà đầu tư. Thì cách điều phối dòng tiền, sử dụng vốn không hợp lý của doanh nghiệp trung gian.. Những nguyên nhân này cũng có thể gây ra nguy cơ mất vốn của các nhà đầu tư", TS Nguyễn Trí Hiếu nói.

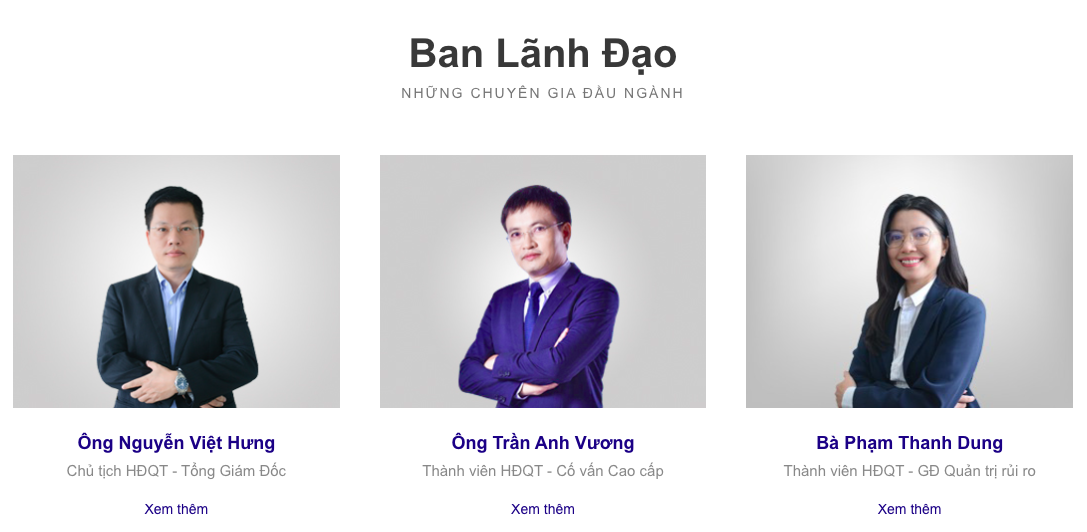

Dàn lãnh đạo của Lendbiz được giới thiệu là rất "khủng" nhưng kết quả kinh doanh đang không nhiều khả quan (Ảnh: Lendiz.vn)

Mặt khác, một số thỏa thuận về vai trò giữa các bên tham gia trong mô hình P2P Lending (công ty P2P Lending và nhà đầu tư, công ty P2P Lending và bên thứ ba, công ty P2P Lending và khách hàng vay) còn thiếu rõ ràng. Ràng buộc pháp lý chưa chặt chẽ, cơ chế giám sát, hậu kiểm đối với việc sử dụng, quản lý vốn vay đúng mục đích của người đi vay.

Tình hình kinh doanh của các doanh nghiệp trung gian, doanh nghiệp đi vay đa số cũng bị "ém", nhà đầu tư thả tiền theo kiểu "cầu may" cũng tạo ra thêm rủi ro trong khi chưa có quy định nào bắt buộc các doanh nghiệp phải công khai.

Vấn đề này, báo Dân Việt sẽ đề cập trong bài viết tiếp theo.

Liên quan đến hoạt động P2P Lending, Ngân hàng nhà nước đã có văn bản số 5228/NHNN/CSTT gửi đến các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài về hoạt động cho vay ngang hàng. Theo đó, do thời gian qua, sự bùng nổ các ứng dụng cho vay ngang hàng (P2P Lending), Ngân hàng Nhà nước đề nghị các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cần thận trọng.

Nguyên nhân là bởi một số công ty đã đăng ký hành nghề kinh doanh là tư vấn tài chính, môi giới tài chính và tự giới thiệu là công ty P2P Lending cung cấp dịch vụ kết nối nhà đầu tư và người đi vay nhưng đưa ra thiếu thông tin, sai lệch dẫn đến nhà đầu tư hiểu nhầm về việc các hoạt động đầu tư/cho vay qua các nền tảng của công ty P2P Lending đều được bảo hiểm rủi ro. Bên cạnh đó, Ngân hàng nhà nước cũng cảnh báo các nguy cơ về bị tấn công mạng, đánh cắp thông tin, gây thiệt hại cho các bên tham gia.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.