- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Rủi ro bất ổn tài chính toàn cầu, Việt Nam chống chịu thế nào?

PVKT

Thứ sáu, ngày 30/10/2020 08:29 AM (GMT+7)

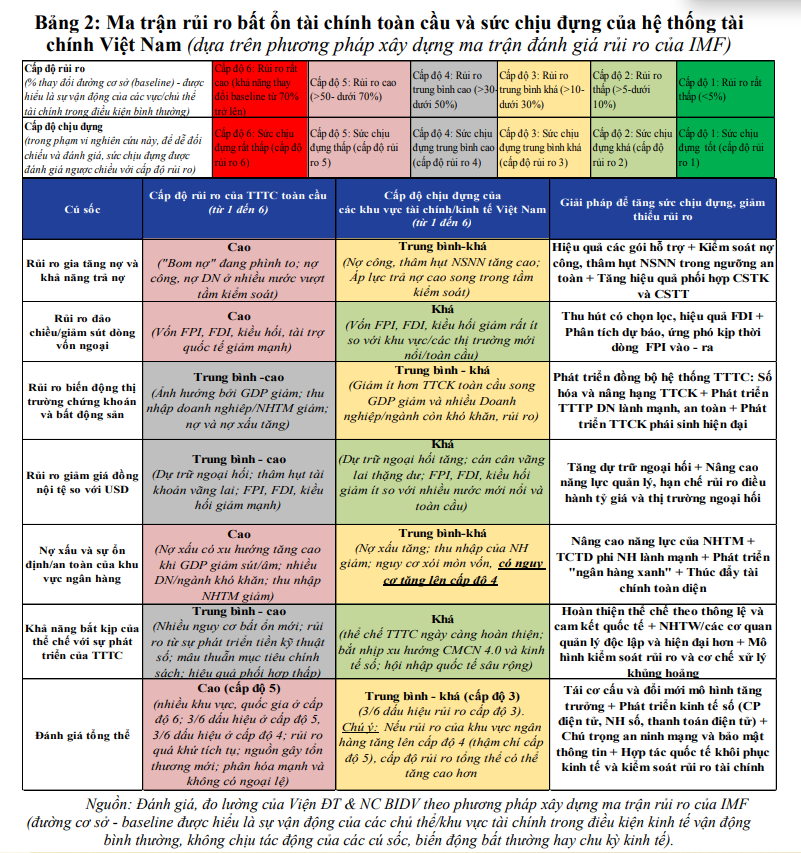

Theo TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, mức độ rủi ro hệ thống tài chính Việt Nam và khả năng chống chịu các cú sốc, bất ổn tài chính bên ngoài của Việt Nam ở mức Trung bình – khá.

Bình luận

0

Nếu như khủng hoảng y tế và kinh tế năm 2020 được đánh giá "cú sốc bất lợi nhất trong hơn 1 thế kỷ" (dự báo tăng trưởng GDP toàn cầu ở mức âm 4-5% theo WB, IMF 10/2020) thì nguy cơ bất ổn tài chính toàn cầu cũng được đánh giá là "khác biệt nhất so với các cuộc khủng hoảng tài chính lịch sử, mức độ không chắc chắn cao nhất, phạm vi rộng và khả năng kéo dài".

So với thời điểm tháng 3/2020 (làn sóng đầu tiên của dịch Covid-19), mặc dù chỉ số bất ổn toàn cầu (WUI) và chỉ số rủi ro (VIX), có giảm hơn song vẫn còn ở mức cao, khiến mối quan ngại về rủi ro bất ổn tài chính toàn cầu hầu chưa có dấu hiệu giảm mà thậm chí còn được các tổ chức quốc tế như WB, IMF khuyến cáo gia tăng gần đây.

Việt Nam cũng không nằm ngoài bối cảnh và xu hướng trên. Tuy nhiên, đánh giá tổng thể trong báo cáo mới đây được TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV đưa ra đã chỉ ra rằng, mức độ rủi ro bất ổn tài chính Việt Nam và khả năng chống chịu các cú sốc, bất ổn tài chính bên ngoài của Việt Nam ở mức Trung bình – khá.

Khả năng chống chịu và ứng phó của Việt Nam trước các rủi ro bất ổn tài chính toàn cầu

Cụ thể, Việt Nam có khả năng chống chịu ở mức khá với các rủi ro bất ổn tài chính như: Rủi ro đảo chiều/giảm sút dòng vốn ngoại; Rủi ro giảm giá đồng nội tệ so với USD và Khả năng bắt kịp của thể chế với sự phát triển của thị trường tài chính (TTTC).

Trong khi đó, mức chống chịu chỉ đạt mức Trung bình – khá đối với các rủi ro: Gia tăng nợ và khả năng trả nợ; Rủi ro biến động thị trường chứng khoán và bất động sản; Nợ xấu tăng, thu nhập của ngân hàng giảm, nguy cơ xói mòn vốn.

Khả năng chống chịu và ứng phó của Việt Nam trước các rủi ro bất ổn tài chính toàn cầu ở mức Trung bình - khá

Đối với rủi ro gia tăng nợ và khả năng trả nợ, theo TS Cấn Văn Lực và nhóm tác giả BIDV, so với các nước mới nổi và đang phát triển khác, trong bối cảnh rủi ro nợ công và thâm hụt ngân sách tăng nhanh, các chỉ số này của Việt Nam vẫn trong tầm kiểm soát.

Theo dự báo của Viện nghiên cứu và đào tạo BIDV, thâm hụt NSNN năm 2020 của Việt nam có thể ở mức 5-5,2%GDP, thấp hơn mức bình quân giai đoạn khủng hoảng tài chính toàn cầu 2007-2010 là 5,7%GDP và thấp hơn các thị trường mới nổi (11,4%GDP).

Nợ công năm 2020 ước khoảng 56-58%GDP, thấp hơn nhiều so với các thị trường mới nổi Châu Á (62,2%) và toàn cầu (98,7%) và còn khá xa ngưỡng 65% của Quốc Hội.

Tuy nhiên, nợ công Việt Nam còn cao so với mức nợ công bền vững của các nước đang phát triển là khoảng 45-50%GDP (theo khuyến cáo của IMF). Đồng thời, áp lực trả nợ tăng cao trong điều kiện tăng trưởng GDP và các nguồn thu NSNN sụt giảm (nghĩa vụ trả nợ so với thu NSNN dự kiến năm 2020 là 23%, nhưng năm 2021 có thể vượt ngưỡng 25% của Quốc Hội).

Theo đó, cần có lộ trình và giải pháp kiểm soát các chỉ số này (nợ công, thâm hụt ngân sách, nghĩa vụ trả nợ) tăng trong khả năng cho phép và sẽ giảm dần sau khi kiểm soát được dịch bệnh và phục hồi kinh tế (nhất là từ năm 2022 trở đi).

Với rủi ro biến động thị trường chứng khoán và bất động sản. Báo cáo công bố cho thấy, tương tự các TTCK toàn cầu, TTCK Việt Nam cũng chứng kiến sự sụt giảm khá mạnh (hết 15/10/2020, VNINdex giảm 1,9% so với đầu năm)

Cùng với đó, thị trường BĐS cũng giảm mạnh, lợi nhuận sau thuế của DN BĐS niêm yết giảm 30% trong 9 tháng đầu năm 2020, số doanh nghiệp BĐS tạm ngừng hoạt động 9 tháng năm 2020 tăng 136% so với cùng kỳ năm 2019.

Tuy nhiên, mức độ sụt giảm của TTCK và BĐS sẽ không lớn như giai đoạn 2008-2009 (giảm mạnh 60-70%). Tuy nhiên, nhịp điều chỉnh của TTCK và BĐS Việt Nam có thể kéo dài hơn dự kiến do ảnh hưởng của dịch Covid-19 và những khó khăn của nền kinh tế. Đồng thời, khả năng hồi phục phụ thuộc rất lớn vào thành công trong kiểm soát dịch bệnh trên toàn cầu.

"Với những bước tiến về thể chế, công nghệ, quy mô thị trường, mức độ chuyên nghiệp, năng lực hệ thống quản lý - giám sát, và nhất là triển vọng phục hồi kinh tế năm 2021, khả năng bứt phá giai đoạn 2022-2025; TTCK và BĐS Việt Nam có triển vọng phục hồi và tăng trưởng bền vững hơn trong trung - dài hạn và hội nhập sâu rộng hơn (khả năng TTCK Việt Nam được nâng hạng giai đoạn 2022-2023 là khá cao)", báo cáo đề cập.

Để tăng sức chịu đựng và giảm thiểu rủi ro này, theo TS. Cấn Văn Lực việc phát triển đồng bộ hệ thống TTTC bao gồm số hóa và nâng hạng TTCK là cần thiết. Bên cạnh đó, cần phát triển thị trường trái phiếu doanh nghiệp lành mạnh, an toàn và thị trường chứng khoán phái sinh hiện đại.

Về áp lực nợ xấu và giảm lợi nhuận. Theo nhóm tác giả BIDV, đây là những thách thức khá lớn, tuy nhiên sức chống chịu của hệ thống ngân hàng Việt Nam đã tốt hơn nhiều.

Theo dự báo của Viện nghiên cứu và đào tạo BIDV, nếu hạch toán đầy đủ các khoản giảm thu từ lãi và các khoản hỗ trợ do cơ cấu lại nợ, trích lập dự phòng rủi ro khi Thông tư 01 hết hiệu lực, tỷ lệ nợ xấu nội bảng có thể đến 3% cuối năm 2020 và lên đến 3,5-4% (gấp 2 lần mức 1,89% cuối năm 2019) và nợ xấu gộp khoảng 5-5,5% (gấp 1,3 lần so với cuối năm 2019); thu nhập của NHTM năm 2020 có thể bị giảm 20-25% (30-34 nghìn tỷ đồng) so với 8 kế hoạch.

Tuy nhiên, với nền tảng về tài chính, quản trị rủi ro được tăng cường theo Basel II (đến hết năm 2019, đã có 20 NHTM đạt chuẩn Basel II), nợ xấu tăng song vẫn thấp hơn nhiều. Nợ xấu nội bảng hiện nay khoảng 1,9% so với mức rất cao của năm 2012 (17,2%). Do đó, rủi ro của lĩnh vực ngân hàng Việt Nam được đánh giá ở mức trung bình.

Nếu rủi ro của khu vực ngân hàng tăng lên, cấp độ rủi ro bất ổn tài chính tổng thể có thể tăng cao hơn

Hệ số CAR trung bình của các TCTD đến hết năm 2019 chỉ khoảng 11% (nếu theo Thông tư 41/NHNN thì chỉ khoảng 9-9,5%, thấp hơn nhiều so với hệ số CAR trung bình của các nước ASEAN và thị trường mới nổi là 13-15%).

Vì vậy, các TCTD cần chú trọng tiếp tục tái cơ cấu, nâng cao năng lực tài chính, tăng vốn chủ sở hữu, năng lực quản trị rủi ro, đẩy nhanh tiến trình số hóa gắn với chiến lược kinh doanh mới phù hợp, an toàn và hiệu quả.

Kiến nghị với Việt Nam trước bất ổn tài chính toàn cầu

Xét về tổng thể, Viện nghiên cứu và đào tạo BIDV lưu ý bên cạnh nhiệm vụ hàng đầu là phòng chống dịch Covid-19 hiệu quả và khôi phục nền kinh tế, Việt Nam cần theo dõi, đánh giá, lượng hóa các tác động tiêu cực đối với ổn định hệ thống tài chính và có giải pháp ứng phó phù hợp.

Đồng thời, cần có chiến lược, giải pháp để hoàn thiện thể chế, tiếp tục nâng cao năng lực của cơ quan quản lý và các định chế tài chính (nhất là năng lực phân tích, dự báo, kiểm soát rủi ro hệ thống), phát triển đồng bộ thị trường tài chính cùng với nguồn nhân lực, CNTT, hạ tầng tài chính – ngân hàng và đa dạng hóa sản phẩm – dịch vụ, công cụ điều tiết vừa tăng sức đề kháng, vừa đảm bảo phát triển bền vững.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.