- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Vì sao giá ô tô nhập từ ASEAN vẫn rẻ hơn sản xuất trong nước?

Thứ tư, ngày 14/11/2018 08:03 AM (GMT+7)

Tỷ lệ nội địa hóa thấp, chi phí sản xuất cao hơn xe nhập khẩu 10-20%, khiến giá xe trong nước khó có thể giảm để cạnh tranh với xe nhập khẩu từ ASEAN.

Bình luận

0

Ngành công nghiệp ô tô Việt Nam phát triển muộn hơn so các nước trong khu vực khoảng 30 năm. Thái Lan, Indonesia, Malaysia phát triển công nghiệp ô tô từ năm 1960 trong khi tại Việt Nam đến năm 1991 ngành công nghiệp ô tô Việt Nam mới ra đời. Bởi vậy, khi Việt Nam mới bước những bước đầu tiên trong ngành thì công nghiệp ô tô tại các nước khác đã rất phát triển, tạo ra áp lực cạnh tranh lớn đe dọa nền sản xuất trong nước.

Các nước như Thái Lan, Indonesia hay Trung Quốc, với lợi thế là những nước đi trước, công nghệ và lao động phát triển ở trình độ cao hơn, tận dụng được lợi thế kinh tế nhờ quy mô khiến chi phí sản xuất thấp hơn thì việc họ thành công chiếm lĩnh thị trường Việt Nam trong điều kiện thương mại tự do là điều dễ hiểu.

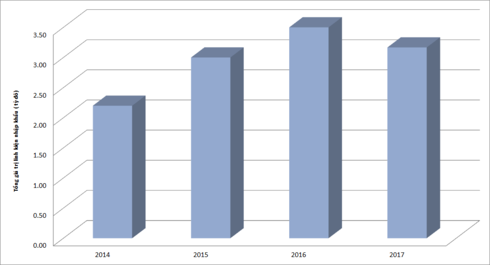

Theo ông Shinjiro Kajikawa - Phó Giám đốc Giám đốc Khối Hoạch định chiến lược Toyota Việt Nam, hiện tại quy mô thị trường Việt Nam vẫn nhỏ, năm 2017 chỉ khoảng 300.000 xe và tỷ lệ nội địa hoá thấp nên chi phí sản xuất xe ở Việt Nam đang cao hơn xe nhập khẩu nguyên chiếc từ các nước ASEAN khoảng từ 10-20% (tính cả chi phí vận chuyển của cho giá xe nhập khẩu vào Việt Nam).

Cụ thể, hiện tại, tỷ lệ nội địa hóa trên sản phẩm xe du lịch tại Việt Nam chỉ khoảng 10%, trong khi tại Thái Lan là 85%, Indonesia 80%, Malaysia 75.

“Do sản lượng thấp nên nếu Việt Nam có nội địa hóa các linh kiện thì giá thành cũng sẽ không rẻ hơn so với nhập khẩu linh kiện. Kết quả là, sản xuất xe trong nước sẽ có giá thành cao, bởi vì các doanh nghiệp phải dựa vào linh kiện nhập khẩu từ các nước Asean, phải trả chi phí vận chuyển và thuế nhập khẩu cho các linh kiện nhập khẩu này” – ông Shinjiro Kajikawa phân tích.

Cũng theo ông Shinjiro Kajikawa, chỉ khi quy mô thị trường lớn, lượng linh kiện sản xuất càng nhiều thì mới hy vọng chí phí giảm từ đó giá xe mới có thể giảm theo. Ví dụ: Nếu sản lượng là 40.000 xe/năm, chi phí cắt giảm được là 48 USD cho 1 bộ linh kiện, mỗi năm tiết kiệm được 1,9 triệu USD, nhưng chưa đạt được mục tiêu thu hồi vốn sớm. Trong khi với sản lượng 60.000 xe/năm thì chi phí cắt giảm được là 64 USD cho 1 bộ linh kiện mỗi năm tiết kiệm được 3,8 triệu USD, như vậy có thể thu hồi vốn trong vòng 4 năm.

Cùng quan điểm đó, ông Lương Đức Toàn, Phó trưởng Phòng Công nghiệp chế biến, chế tạo (Cục Công nghiệp - Bộ Công thương) cho biết, dung lượng thị trường nội địa hạn chế, thị trường nhỏ, bị phân tán bởi nhiều nhà lắp ráp và nhiều model khác nhau khiến cho các công ty sản xuất (cả sản xuất, lắp ráp ô tô và sản xuất linh kiện phụ tùng) rất khó đầu tư, phát triển sản xuất hàng loạt, các doanh nghiệp công nghiệp hỗ trợ chưa đủ khả năng tiếp cận các chuỗi sản xuất ô tô ở nước ngoài.

“Cả nước có 358 doanh nghiệp sản xuất liên quan đến ô tô; trong đó, có 50 doanh nghiệp lắp ráp ô tô; 45 doanh nghiệp sản xuất khung gầm, thân xe, thùng xe; 214 doanh nghiệp sản xuất linh kiện, phụ tùng ô tô... Tỷ lệ này là quá thấp so với 385 doanh nghiệp ở Malaysia và 2.500 doanh nghiệp ở Thái Lan về sản xuất linh kiện phụ tùng ô tô” – ông Toàn nhận định.

Vì vậy, tỷ lệ nội địa hóa đối với xe cá nhân đến 9 chỗ ngồi đạt thấp, đến nay mới đạt bình quân khoảng 7-10%, trong đó Thaco đạt 15-18%, Toyota Việt Nam đạt 37% đối với riêng dòng xe Innova, thấp hơn mục tiêu đề ra.

Phụ tùng, linh kiện chủ yếu được sản xuất và nhập khẩu từ doanh nghiệp FDI, tỷ lệ đặt hàng phụ tùng linh kiện từ doanh nghiệp nội địa cung cấp rất thấp. Trong số các doanh nghiệp cung cấp hiện có, hơn 90% là doanh nghiệp FDI, chỉ có số ít doanh nghiệp trong nước có thể tham gia vào mạng lưới của doanh nghiệp cung cấp cho các doanh nghiệp sản xuất, lắp ráp ô tô ở Việt Nam” – ông Lương Đức Toàn cho biết.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.